Zur Früherkennung von Rezessionen in der Schweiz

Wie geht es der Industrie? Indikatoren wie der Auftragsbestand geben frühe Hinweise zum BIP-Wachstum. (Bild: Alamy)

Zur Überraschung der Märkte und Institutionen hob die Schweizerische Nationalbank (SNB) am 15. Januar 2015 die Wechselkursuntergrenze des Frankens zum Euro auf. Die Auswirkungen dieser geldpolitischen Massnahme auf das Schweizer Wirtschaftswachstum waren in der Folge von grossem Interesse. Damals fragten sich Konjunkturforscher und weitere Wirtschaftsakteure: Wird die Schweizer Wirtschaft in eine Rezession gleiten? Um diese Frage klar zu beantworten, musste man sich zu diesem Zeitpunkt viereinhalb Monate gedulden. Denn erst Ende Mai publizierte das Staatssekretariat für Wirtschaft (Seco) die Quartalsschätzung zum Wachstum des realen Bruttoinlandprodukts (BIP) für das erste Quartal 2015. Das BIP-Wachstum stellt die zentrale Messgrösse für den Gang der Wirtschaft dar. In den ersten Wochen nach der Aufhebung des Mindestkurses mussten deshalb Stimmungsindikatoren und weitere zeitnah verfügbare Daten herbeigezogen werden, um Informationen bezüglich des Standes der Schweizer Konjunktur zu erfahren.

Für die Wirtschaftspolitik ist es von erheblicher Relevanz, möglichst genau und früh zu wissen, an welchem Punkt eines Konjunkturzyklus (siehe Kasten 1) sich die Wirtschaft gerade befindet. So zielen viele wirtschaftspolitische Entscheidungen darauf ab, das Ausmass konjunktureller Schwankungen durch die Umsetzung einer adäquaten Stabilisierungspolitik zu verringern. Beispielsweise kann in einer massiven Rezession versucht werden, anhand expansiver wirtschaftspolitischer Impulse einen zu starken wirtschaftlichen Einbruch und damit einen exzessiven Anstieg der Arbeitslosigkeit zu vermeiden. Unter anderem führte der Bund im Zuge der internationalen Finanzkrise von 2008 das Instrument der Kurzarbeitsentschädigung ein, um potenzielle Auswirkungen auf den Arbeitsmarkt abzudämpfen.

Neben politischen Entscheidungsträgern haben auch private Wirtschaftsakteure ein Interesse am frühzeitigen Erkennen des Auftretens von Rezessionen beziehungsweise an der Einschätzung der Position der Wirtschaft im Konjunkturzyklus. Der Grund liegt auf der Hand: Wirtschaftsakteure können sich durch gezielte Vorsorgemassnahmen im Hinblick auf einen Abschwung entsprechend absichern. Auf Englisch spricht man von «precautionary savings».

Modell ermöglicht Früherkennung

Um konjunkturelle Wendepunkte möglichst früh zu erkennen, bieten sich eine Reihe ökonometrischer Modelle an, allen voran die Faktormodelle. Unser Faktormodell (siehe Kasten 2) soll in erster Linie ein genaueres, zeitnahes Bild der schweizerischen Konjunkturdynamik vermitteln.[1] Darüber hinaus ermöglicht es eine Einschätzung des BIP-Wachstums in Echtzeit, liefert zuverlässige Mittelfristprognosen des BIP-Wachstums und erzeugt einen Konjunkturindikator, der gängigen Indikatoren wie etwa dem KOF-Barometer ähnlich ist.

Das Modell kombiniert das quartalsweise verfügbare reale BIP-Wachstum mit monatlich verfügbaren Reihen, welche in einem Auswahlprozess festgelegt wurden. Konkret sind dies:

- Importe, Detailhandelsumsätze und Auftragsbestand der Industrie als Hinweise auf die inländische Nachfrage;

- Zinsdifferenz zwischen 10-jährigen Staatsanleihen und 3-Monats-Libor sowie Volatilität des Swiss Market Index (SMI) als zentrale Finanzmarktvariablen;

- Realer effektiver Wechselkurs als Hinweis für die Wettbewerbsfähigkeit exportorientierter Firmen;

- Bankguthaben und Bankkredite als Indikator der Finanzmarktliquidität;

- Einkaufsmanagerindex (PMI) und UBS-Konsumindikator als Stimmungsindikatoren der Industrie und der Konsumenten.

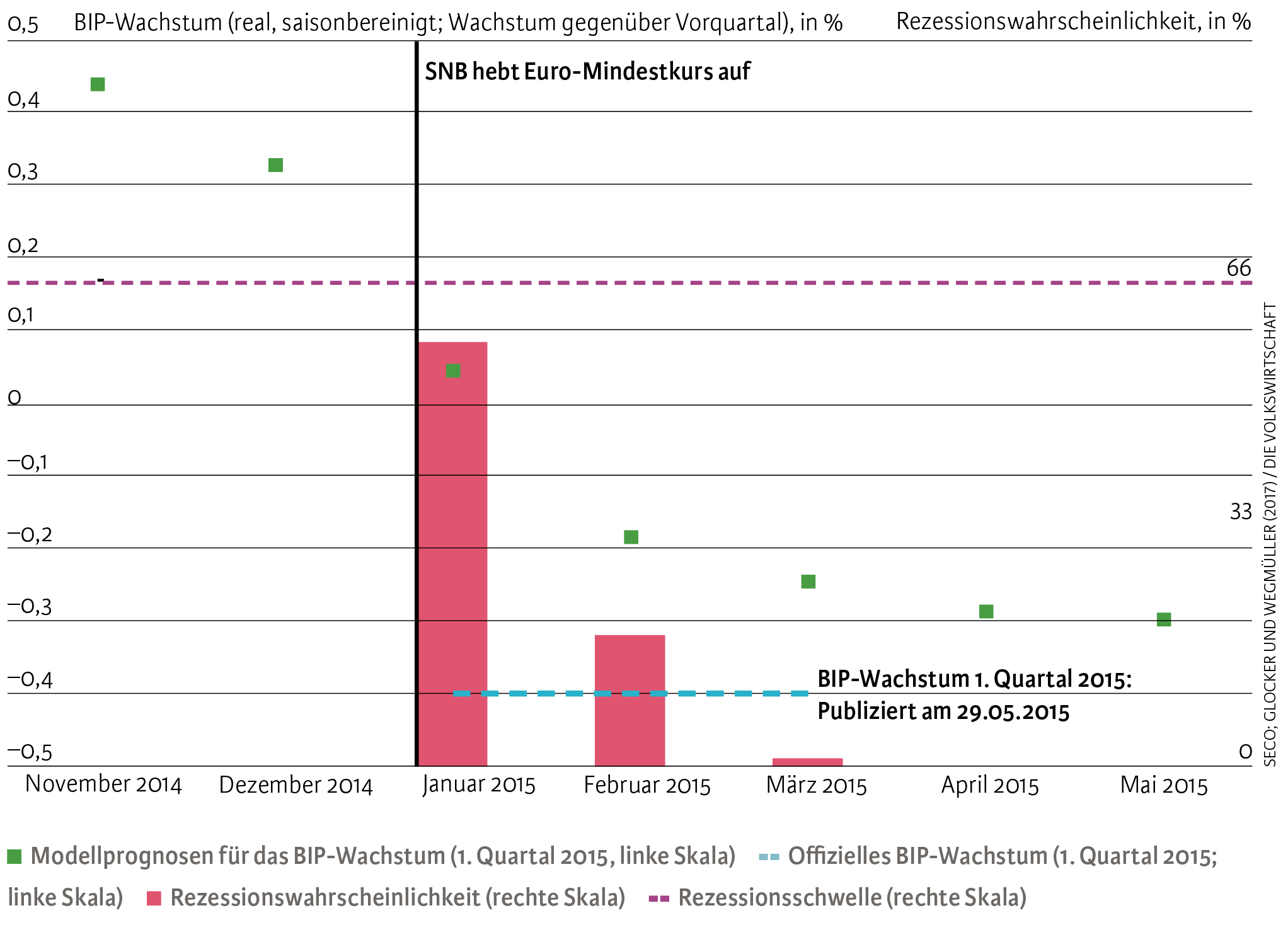

Ein Konjunkturzyklus befindet sich in unserem Modell dann in einer Rezession, wenn die Rezessionswahrscheinlichkeit einen Schwellwert von 66 Prozent überschreitet.[2] Für die Schweiz trifft dies seit 1980 in sieben Fällen zu (siehe Abbildung 1). Mit anderen Worten: Das Modell hat alle bekannten Rezessionen im Schweizer Konjunkturzyklus erfasst.

Abb. 1: BIP-Wachstum und Rezessionswahrscheinlichkeit (1980–2017)

Eine erste Rezession fand 1982 statt, ausgelöst durch die zweite Ölkrise. In den Neunzigerjahren folgte die Schweizer Immobilienkrise, wovon sich das BIP-Wachstum erst ab 1995 wieder erholte. Die nächsten Rezessionen entstanden im zeitlichen Umfeld der Terroranschläge in den USA und des Platzens der Dotcom-Blase im Jahr 2001 sowie nach der Finanzkrise 2008. Schliesslich führte gemäss unserem Modell die massive Aufwertung des Frankens zusammen mit der weltweit schleppenden Nachfrage während der Zuspitzung der europäischen Schuldenkrise 2011 zu weiteren rezessiven Tendenzen im Schweizer Konjunkturzyklus.

Nach unserer Datierung von Konjunkturzyklen dauert eine Phase des Aufschwungs im Durchschnitt 50 Monate und geht einher mit einem durchschnittlichen Quartalswachstum des BIP von 0,6 Prozent. Rezessionen dauern hingegen im Mittel nur 7 Monate, wobei das BIP sich im Durchschnitt in diesen Episoden jeweils um 1,5 Prozent von einem Quartal gegenüber dem Folgequartal zurückbildet. Dies ist im Einklang mit der bekannten Tatsache, dass Aufschwungphasen im Schnitt länger andauern als Rezessionen.

Mindestkursaufhebung: Test bestanden

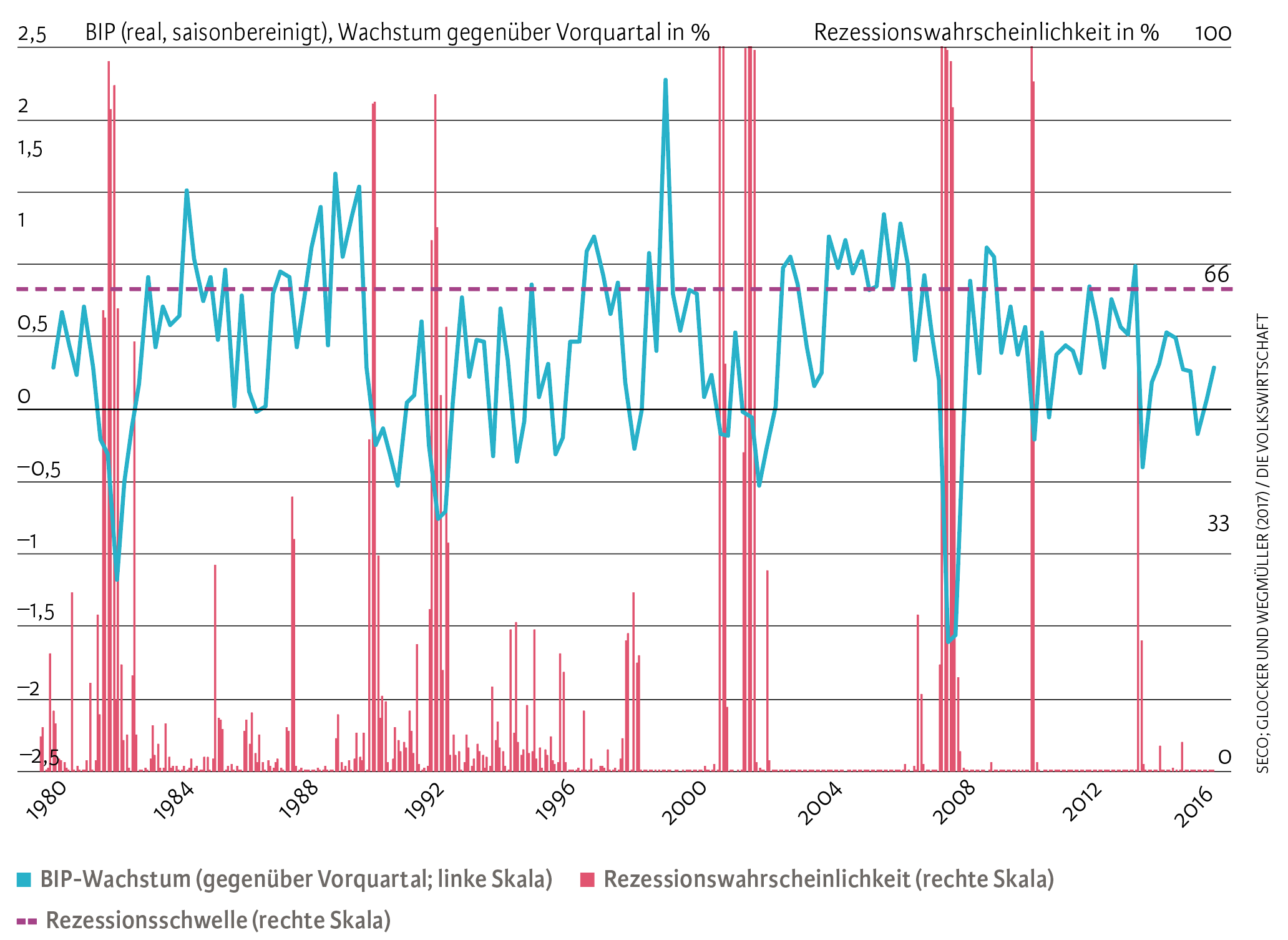

Der Nutzen des Faktormodells zeigt sich insbesondere durch seine Fähigkeit, Rezessionstendenzen dank zeitnah verfügbarer Informationen frühzeitig zu erkennen. Dies wird beispielsweise deutlich bei der Betrachtung der Aufhebung der Franken-Untergrenze zum Euro im Januar 2015, wo unser Modell bereits Mitte Februar eine negative Prognose des BIP-Wachstums für das 1. Quartal 2015 geliefert hätte (siehe Abbildung 2). Diese Schätzung bestätigte sich durch die Publikation der BIP-Zahlen gute drei Monate später.

Auch die Einschätzung über eine allfällige Rezession bestätigte sich. Zur Erinnerung: Im Januar 2015 wurde von verschiedenen Seiten befürchtet, dass die geldpolitische Massnahme unweigerlich eine Rezession auslösen würde. Demgegenüber hätte das Faktormodell zu keinem Zeitpunkt auf eine solche Entwicklung hingedeutet: Die Rezessionswahrscheinlichkeit stieg zwar im Januar beträchtlich an, blieb jedoch in einem moderaten Bereich. Bereits im März war sie wieder nahe null.

Abb. 2: Modellprognosen für BIP-Wachstum nach Aufhebung des Mindestkurses

Transparent und wertfrei

Der hier vorgeschlagene Ansatz zur Datierung von Konjunkturzyklen und zur Früherkennung von Rezessionen bringt im Vergleich zu alternativen Methoden vier gewichtige Vorteile: Erstens ist das Faktormodell trotz seiner technischen Komplexität transparent. Dank der konkreten Variablenselektion und der Limitierung auf eine bestimmte Anzahl Indikatoren kann es in wenigen Schritten überprüft und verstanden werden. Die Einschätzung des aktuell vorherrschenden Regimes mithilfe von Wahrscheinlichkeiten trägt zusätzlich zur Transparenz bei. Zweitens ist der hier vorgeschlagene Ansatz zur Konjunkturzyklusdatierung rein modellgetrieben. Die Ergebnisse sind dadurch weitestgehend wertfrei.

Drittens bietet das Faktormodell wegen der zeitnahen Verfügbarkeit der Indikatoren eine Datierung des Zyklus in Echtzeit. Dies ist ein massgeblicher Unterschied zur Rezessionsdatierung basierend auf Expertengruppen, wie sie beispielsweise in den USA zur Anwendung kommt, wo das National Bureau of Economic Research (NBER) seine Ergebnisse zur Datierung von Zyklen oftmals mit erheblicher zeitlicher Verzögerung publiziert. So gab das Komitee seine Einschätzung zur Rezession der amerikanischen Volkswirtschaft im Frühjahr 1991 erst im Dezember des Folgejahres bekannt. Schliesslich ist das hier präsentierte Modell äusserst flexibel in seiner Anwendung. Indikatoren können beispielsweise problemlos ausgetauscht werden, sollte sich die Struktur der Wirtschaft über die Zeit verändern und eine Anpassung erfordern.

Es muss klargestellt werden: Alternative Ansätze – wie zum Beispiel die Rezessionsregel auf Basis zweier hintereinander folgender negativer Quartalswachstumsraten des BIP – werden durch das hier präsentierte Modell nicht ersetzt. Für eine adäquate Beurteilung des Konjunkturzyklus bleibt die Experteneinschätzung unerlässlich, und der Einsatz eines Faktormodells erweist sich als nützliches Instrument dazu.

Literaturverzeichnis

- Abberger, K. und Nierhaus, W. (2008). Markov-Switching und ifo Geschäftsklima, ifo Schnelldienst 61(10), 25–30.

- Glocker, C. and Wegmüller, P. (2017). Business Cycle Dating and Forecasting with Real‑time Swiss GDP Data, wifo Working Paper No. 542.

- Hamilton, J. D. (1989). A New Approach to the Economic Analysis of Nonstationary Time-Series and the Business Cycle, Econometrica 57(2), 357–384.

Bibliographie

- Abberger, K. und Nierhaus, W. (2008). Markov-Switching und ifo Geschäftsklima, ifo Schnelldienst 61(10), 25–30.

- Glocker, C. and Wegmüller, P. (2017). Business Cycle Dating and Forecasting with Real‑time Swiss GDP Data, wifo Working Paper No. 542.

- Hamilton, J. D. (1989). A New Approach to the Economic Analysis of Nonstationary Time-Series and the Business Cycle, Econometrica 57(2), 357–384.

Zitiervorschlag: Philipp Wegmüller, Christian Glocker, (2017). Zur Früherkennung von Rezessionen in der Schweiz. Die Volkswirtschaft, 23. November.

Jeder Konjunkturzyklus besteht aus einer Aufschwung- und einer Abschwungphase, wobei die einzelnen Phasen durch untere bzw. obere Wendepunkte miteinander verbunden sind. Der Begriff Zyklus ist in diesem Kontext etwas irreführend, weil er auf eine regelmässige Periodizität hindeutet. Zentrale Merkmale des Konjunkturzyklus sind jedoch, dass die Dauer von Aufschwung zu Abschwung und die Differenz zwischen Höhe- und Tiefpunkt (Amplitude) variieren. Mit der Hilfe von Konjunkturindikatoren und ökonometrischen Modellen wird deshalb versucht, das zyklische Wirtschaftsgeschehen insbesondere an den Wendepunkten möglichst zutreffend zu beschreiben. Es gibt eine Reihe einfacher Regeln zur groben Einschätzung der Konjunkturdatierung: Beispielsweise definiert das amerikanische National Bureau of Economic Research (NBER) im Rahmen einer Expertengruppe als Rezession eine Periode zwischen einem Hochpunkt und einer Talsohle. Ein weiteres Beispiel ist der technische Ansatz. Hier spricht man üblicherweise bei zwei aufeinanderfolgenden negativen Quartalen des BIP-Wachstums von einer Rezession.

Ein Faktormodell beruht grundsätzlich auf der Vorstellung, dass die Bewegungen verschiedener makroökonomischer Variablen ein gemeinsames Element aufweisen, das in einem latenten – unbeobachteten – Faktor zusammengefasst werden kann. Technisch ausgedrückt, ist der Faktor das Ergebnis einer Hauptkomponentenanalyse, welche mindestens eine gemeinsame Komponente aus einer Vielzahl von Variablen extrahiert.

Basierend auf Hamilton (1989), ergänzt in dem von uns gewählten Modell die Markov‑Switching-Komponente den latenten Faktor um eine sogenannte Nicht‑Linearität. Ein an sich lineares Modell wird bei diesem Ansatz dadurch flexibler, dass die Parameter unterschiedliche Werte annehmen können, je nachdem, in welchem Regime sich die Zeitreihe befindet. Dadurch kann bei der Modellierung berücksichtigt werden, dass die Dynamik über die Zeit variiert. Das Konzept der beiden Regime Rezession und Expansion beschreibt in diesem Kontext die unterschiedlichen Phasen des Konjunkturzyklus. Das Modell liefert eine Einschätzung der wirtschaftlichen Lage in eines dieser beiden Regime, basierend auf dem Konzept der Wahrscheinlichkeiten. Das Verfahren liefert somit neben einer Schätzung der Modellparameter für jedes Regime zugleich eine Quantifizierung der Regimewahrscheinlichkeiten in Abhängigkeit von der jeweils betrachteten Informationsmenge.

Das könnte Sie auch interessieren

Schweizerische Eidgenossenschaft

Confédération suisse

Confederazione Svizzera

Confederaziun svizra

Eidgenössisches Departement für

Wirtschaft, Bildung und Forschung WBF

Staatssekretariat für Wirtschaft SECO