Beim Schweinefleisch dominieren zwei Anbieter den Markt. (Bild: Keystone)

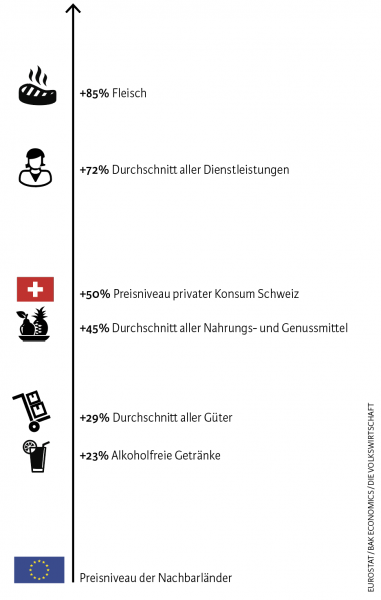

Die Schweiz ist eine Hochpreisinsel. Im Jahr 2015 zahlte der Verbraucher für einen identisch gewichteten Warenkorb an Nahrungs- und Genussmitteln im Durchschnitt 45 Prozent mehr als in den Nachbarländern Deutschland, Frankreich, Italien und Österreich.[1] Die Spannweite reicht von einem um 41 Prozent höheren Preisniveau als in Österreich bis hin zu einem um 54 Prozent höheren Preisniveau als in Deutschland. Als Folge findet in allen grenznahen Gebieten ein ausgeprägter Einkaufstourismus statt. Das Marktforschungsinstitut GFK schätzt, dass die gezielten Einkäufe im Ausland im Jahr 2015 etwa 5 Milliarden Franken betrugen.

Besonders ausgeprägt sind die Preisdifferenzen bei Fleischprodukten. Hier liegt das Preisniveau in der Schweiz um 85 Prozent über dem Durchschnitt der Nachbarländer (siehe Abbildung 1). Am geringsten ist die Differenz bei alkoholfreien Getränken, welche in der Schweiz 23 Prozent teurer sind als in den Nachbarländern.

Abb. 1: Schweizer Preisniveau im Vergleich zu den Nachbarländern (2015)

Anhand der absoluten Werte lässt sich das Ausmass des Preisunterschiedes bei Nahrungs- und Genussmitteln allerdings nur bedingt einordnen. Für einen illustrativen Vergleich sind deshalb Preisniveauvergleiche mit anderen Konsumkörben nützlich. So gibt es auch bei den Dienstleistungen, die in der Regel schlecht handelbar sind, enorme Preisunterschiede im Vergleich zu den Nachbarländern: Im Jahr 2015 war ein anhand des Schweizer Konsums definierter Dienstleistungskorb im Durchschnitt 72 Prozent teurer. Demgegenüber ist der Preisunterschied beim Güterkorb – dem grundsätzlich handelbaren Teil des privaten Konsums – wesentlich geringer. Hier lag das Preisniveau 2015 in der Schweiz im Durchschnitt 29 Prozent höher als in den Nachbarländern.

Worin liegen die Preisunterschiede bei den Lebensmitteln begründet? In zwei Fallstudien haben die Zürcher Hochschule für Angewandte Wissenschaften (ZHAW) und BAK Economics im Auftrag des Staatssekretariats für Wirtschaft (Seco) die Wertschöpfungsketten und die Wettbewerbsintensität in den Frischfleisch- und Milchmärkten untersucht.[2] Dazu wurden die Funktionsweise und Handelspraktiken von Schweizer Agrarmärkten hinsichtlich Marktkonzentrationen und -asymmetrien sowie mögliche Zusammenhänge zwischen der Marktstruktur und den Konsumentenpreisen empirisch analysiert.

Wertschöpfung mehrheitlich im Inland

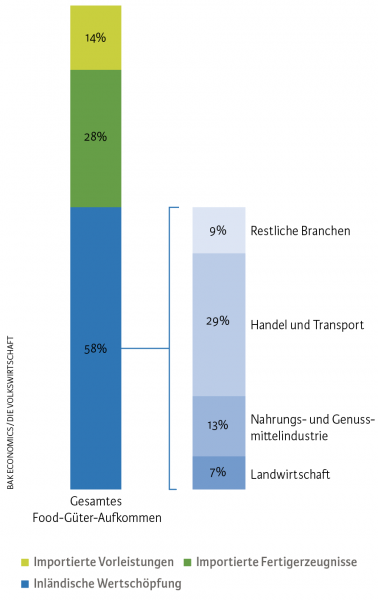

Die Input-Output-Analyse zeigt: Von der gesamten Food-Wertschöpfung, welche mit den Konsumausgaben der Inländer ausgelöst wird, erwirtschafteten Schweizer Unternehmen im Jahr 2014 etwa 58 Prozent: Auf Handel und Transportwesen entfallen 29 Prozent, auf die Nahrungs- und Genussmittelindustrie 13 Prozent sowie auf die Landwirtschaft 7 Prozent (siehe Abbildung 2). Die restlichen Schweizer Branchen vereinen einen Wertschöpfungsanteil von 9 Prozent auf sich. Dabei handelt es sich um vorgelagerte Prozesse wie beispielsweise die Herstellung von Verpackungsmaterial. Die verbleibenden 42 Prozent erfolgten im Ausland, wobei es sich bei den Importen in erster Linie um Fertigerzeugnisse und um Vorleistungen handelt.

Abb. 2: Wertschöpfung bei Nahrungs- und Genussmitteln (2014)

Der Anteil der inländischen Wertschöpfung am Gesamtaufkommen in der Schweiz fällt insgesamt ähnlich hoch aus wie in den Nachbarländern. Beim genauen Hinschauen zeigen sich jedoch Unterschiede. So haben Handel und Transport sowie die verarbeitende Nahrungsmittelindustrie in der Schweiz deutlich höhere Anteile an der inländischen Wertschöpfung als in den Nachbarländern. Bezüglich der Wertschöpfung, die bei der Produktion durch den Agrarsektor entsteht, zeigt sich ausserdem, dass die Verteilung in Frankreich und Italien deutlich stärker zugunsten der Landwirtschaft ausfällt als in der Schweiz.

Angesichts eines in den vergangenen Jahren gestiegenen Wertschöpfungsanteils des Handels- und Transportsektors stellt sich die Frage, ob in der Schweiz die Gewinnmargen ausgeweitet wurden. In intertemporalen Analysen der Mengen- und Preisentwicklungen im Handelssektor finden sich insgesamt keine Anzeichen dafür. Vielmehr ist die Ausweitung des Wertschöpfungsanteils in den vergangenen Jahren auf eine Zunahme der effektiven, real geleisteten Dienstleistung (Beschaffung, Transport, Bewirtschaftung und Verteilung) zurückzuführen. Die Hypothese einer Veränderung der Margensituation kann auf Basis der aggregierten Analyse also nicht gestützt werden. Die im Rahmen des Projekts durchgeführten Fallstudien deuten jedoch darauf hin, dass die Marktkonstellationen innerhalb des Food-Sektors unterschiedlich zu bewerten sind.

Fallstudie Fleischmarkt

Die Verteilung der mit der inländischen Produktion verbundenen Wertschöpfung zwischen der Landwirtschaft und der verarbeitenden Nahrungsmittelindustrie sowie dem Handel wird von der Marktmacht der verschiedenen Akteure entlang der Wertschöpfungskette mitbestimmt. Dieser Aspekt wurde anhand einer Fallstudie[3] zum Fleischmarkt näher untersucht. Geschätzt wurde die Marktmacht von Unternehmen des nachgelagerten Bereichs – das sind Schlachthöfe und Fleischverarbeitungsunternehmen, die Frischfleisch an die Gastronomie und andere Unternehmen der Ausserhausverpflegung vermarkten, sowie Detailhändler mit vertikal integrierten Schlachtbetrieben und eigenem Vertrieb.

Die Ergebnisse der Marktmachtanalyse für den Schweizer Markt für Frischfleisch zeugen von verschiedenen Wettbewerbsintensitäten. Für den Rindfleisch- bzw. Kalbfleischmarkt deutet der geschätzte Marktmachtindikator (siehe Kasten) von durchschnittlich 0,12 bzw. 0,08 auf geringe Abweichungen vom vollkommenen Wettbewerb beziehungsweise auf Marktstrukturen mit acht bzw. zwölf gleich grossen Firmen hin. Ein Ergebnis im Mittel von 0,54 für den Schweinemarkt entspricht der Marktstruktur eines symmetrischen 2-Käufer-Marktes und zeigt eine deutliche Abweichung vom vollkommenen Wettbewerb auf. Die Marktmachtindikatoren für den Schweinefleischmarkt und den Rindfleischmarkt haben nach 2014 leicht abgenommen. Es ist deshalb davon auszugehen, dass sich die Wettbewerbslage auf diesen Märkten insgesamt leicht zugunsten der Produzenten verbessert hat. Allerdings ist der Schweinefleischmarkt weiterhin von starken Abweichungen vom vollkommenen Wettbewerb geprägt.

Der erhöhte Wettbewerb nach 2014 könnte unter anderem auf die Zunahme des Einkaufstourismus und auf die Expansion von neuen Detailhändlern wie dem Discounter Aldi, die den Wettbewerb im Einkauf von Lebensmitteln beleben, zurückzuführen sein.[4] Des Weiteren ist in der Schweiz die Marktpreisstützung für Schweinefleisch wesentlich höher als für Rindfleisch, was die vorgefundene geringe Wettbewerbsintensität auf diesem Fleischmarkt im Vergleich zu den anderen teilweise erklären könnte.[5] Im Kalbfleischmarkt hingegen ist das Niveau des Marktmachtindikators über den untersuchten Zeitraum leicht gestiegen.

Abschliessend lässt sich sagen: Die Nahrungs- und Genussmittelmärkte sind in Bezug auf die Produktionsstrukturen, die Marktbedingungen sowie die Preise (Marktergebnis) heterogen. Dies zeigt sich auch anhand der geschätzten Marktmachtindikatoren, welche je nach Teilmarkt unterschiedlich ausfallen. Auch wenn die Ergebnisse marktspezifisch sind und somit keine pauschalen Aussagen zur Wettbewerbsintensität auf den Schweizer Food-Märkten erlauben, verfügen die in der Studie angewendeten Analyseansätze selbst jedoch über die nötige Flexibilität, um künftig auf weitere Fallstudienmärkte angewendet zu werden.

Literaturverzeichnis

- BAK BASEL (2013). Detailhandel 2013: Schwarze Zahlen trotz konjunktureller Abkühlung. Medienmitteilung: Perspektiven und Prognosen für den Schweizer Detailhandel.

- BLW (2018). Marktbeobachtung, Fachstelle Marktanalyse.

- Bokusheva, R., Fischer, S., Grass, M., Grau, A. (2019). Eine Analyse von Food-Wertschöpfungsketten auf Basis internationaler Vergleichsdaten und Fallstudien, BAK Economics und ZHAW, Studie im Auftrag des Seco.

- Credit Suisse (2013). Retail Outlook 2013: Fakten und Trends, Credit Suisse Economic Research, Januar 2013.

- Grau, A., und Hockmann, H. (2018). Market Power in the German Dairy Value Chain. Agribusiness 34(1): 93–111.

- OECD (2018). Agricultural Policy Monitoring and Evaluation 2018.

Bibliographie

- BAK BASEL (2013). Detailhandel 2013: Schwarze Zahlen trotz konjunktureller Abkühlung. Medienmitteilung: Perspektiven und Prognosen für den Schweizer Detailhandel.

- BLW (2018). Marktbeobachtung, Fachstelle Marktanalyse.

- Bokusheva, R., Fischer, S., Grass, M., Grau, A. (2019). Eine Analyse von Food-Wertschöpfungsketten auf Basis internationaler Vergleichsdaten und Fallstudien, BAK Economics und ZHAW, Studie im Auftrag des Seco.

- Credit Suisse (2013). Retail Outlook 2013: Fakten und Trends, Credit Suisse Economic Research, Januar 2013.

- Grau, A., und Hockmann, H. (2018). Market Power in the German Dairy Value Chain. Agribusiness 34(1): 93–111.

- OECD (2018). Agricultural Policy Monitoring and Evaluation 2018.

Zitiervorschlag: Bokusheva, Raushan; Grau, Aaron; Fischer, Silvan; Grass, Michael (2019). Spielt der Wettbewerb im Schweizer Food-Markt? Die Volkswirtschaft, 25. Februar.

Um die Marktmacht der Unternehmen des nachgelagerten Bereiches im Fleischmarkt zu messen, wurde basierend auf Grau und Hockmann (2018) eine Preisgleichung aus einem strukturellen Modell hergeleitet und geschätzt. Das Modell besteht aus den aufeinanderfolgenden Märkten für Schlachttiere (das Primärgut) und Frischfleisch (das verarbeitete Produkt). Marktmacht basiert in diesem Modell auf der Fähigkeit einzelner Abnehmer, durch ihr eigenes Einkaufsverhalten bzw. ihre Einkaufsmenge und unter Beobachtung des Einkaufsverhaltens der Mitbewerber den Preis zu beeinflussen. Die Preisgleichung beinhaltet den sogenannten Marktmachtindikator, einen Parameter, dessen Wertebereich zwischen 0 und 1 liegt. Ein Wert von 0 spiegelt vollkommenen Wettbewerb wider, während 1 der Wert eines Monopsonisten ist, das heisst, es ist im gesamten Markt nur ein Käufer vorhanden. Werte zwischen 0 und 1 spiegeln Oligopsone, das heisst ein Markt mit wenigen Abnehmern verschiedener Stärke wider. Zum Beispiel wäre 0,5 das Ergebnis einer 2-Käufer-Marktstruktur. Dabei ist anzumerken, dass der Effekt der Marktmacht auf den Preis auch von der Elastizität des Angebotes abhängt. Reagiert das Angebot sehr unelastisch, ist ein hoher Preisabschlag bereits bei geringen Abweichungen vom vollkommenen Wettbewerb möglich. Das heisst, die Fleischverarbeiter und Schlachthöfe können den Einkaufspreis für das Primärgut stark senken. Demgegenüber kann bei einem relativ elastischen Angebot der Preiseffekt auch bei hohen Marktmachtwerten bzw. konzentrierten Marktstrukturen marginal ausfallen. Folglich lässt der Marktmachtindikator eine Bewertung der Wettbewerbssituation auf einem Markt zu, erlaubt es aber nicht, deren Preiseffekte abzuschätzen.